บทนำ

ภาษีอากรเป็นเสาหลักของการคลังภาครัฐมาอย่างยาวนาน ไม่ว่าจะในอดีตหรือปัจจุบัน และไม่ว่าจะอยู่ภายใต้ระบบการปกครองรูปแบบใด ภาษีอากรยังคงเป็นแหล่งรายได้สำคัญที่หล่อเลี้ยงการบริหารและพัฒนาประเทศ อย่างไรก็ตาม การมีเพียงระบบภาษีอากรนั้นไม่เพียงพอ หัวใจสำคัญอยู่ที่การสร้างระบบภาษีอากรที่ดีคือ การสร้างความเป็นธรรมในการจัดเก็บภาษีและการมีแหล่งรายได้จากภาษีที่มีประสิทธิภาพ ซึ่งถือเป็นรากฐานสําคัญของการปกครองที่มีประสิทธิภาพและได้รับการยอมรับจากประชาชน

นับตั้งแต่ก่อตั้งกรุงรัตนโกสินทร์ใน พ.ศ. 2325 จนถึง พ.ศ. 2475 เพียงเล็กน้อย ระบบภาษีอากรของไทยมีลักษณะล้าสมัย ด้วยเพราะเป็นระบบภาษีอากรที่สืบทอดมาจากระบบศักดินาในอดีตสมัยอยุธยา แม้ว่าพระบาทสมเด็จพระจุลจอมเกล้าเจ้าอยู่หัวฯ จะได้ทรงปฏิรูปการปกครองในหลาย ๆ ด้าน แต่การสร้างระบบภาษีที่เป็นธรรมนั้นเกิดขึ้นได้ยากด้วยบริบทของสังคมในอดีต การปฏิรูประบบภาษีอากรโดยนายปรีดี พนมยงค์ และคณะราษฎรในช่วงตั้งแต่ พ.ศ. 2475 จึงเป็นช่วงสำคัญของความเปลี่ยนแปลงระบบภาษีอากรของไทย โดยเป็นการเปลี่ยนแปลงจากระบบภาษีอากรแบบเดิมที่มีความซ้ำซ้อนและไม่มีความเป็นธรรมต่อประชาชนผู้เป็นผู้รับภาระภาษี นำมาสู่การร่างประมวลรัษฎากร ซึ่งเป็นประมวลกฎหมายที่ว่าด้วยการจัดเก็บภาษีอากรที่มีความเป็นธรรม

บทความนี้จึงต้องพาผู้อ่านสำรวจบริบททางเศรษฐกิจและสังคมที่นำมาสู่ความเปลี่ยนแปลงในการสร้างระบบภาษีอากรที่เป็นธรรมในสังคมไทย โดยเริ่มต้นจาก (1) ระบบภาษีของสังคมไทยก่อนการอภิวัฒน์สยาม เพื่ออธิบายสภาพความเป็นมาของระบบเศรษฐกิจไทยและภาษีอากรในช่วงก่อนการอภิวัฒน์สยาม (2) แนวคิดในการปฏิรูปภาษีอากร ซึ่งเป็นการอธิบายวิธีคิดที่อยู่เบื้องหลังการเปลี่ยนแปลงระบบภาษีอากร (3) การยกเลิกภาษีอากรบางประเภท และการตราประมวลรัษฎากร ซึ่งเป็นการอธิบายความเปลี่ยนแปลงในการจัดทำระบบภาษีอากรใหม่ที่มีความเป็นธรรมมากขึ้น และ (4) บทสรุปและอนุสนธิต่อสังคมไทย ซึ่งเป็นการสรุปภาพรวมของบทความนี้ พร้อมทิ้งท้ายถึงข้อเสนอที่สังคมไทยควรจะต้องพิจารณาต่อไป

1. ระบบภาษีของสังคมไทยก่อนการอภิวัฒน์สยาม

ก่อนการตราประมวลรัษฎากรใน พ.ศ. 2481 ประเทศไทยได้ใช้ระบบการจัดเก็บภาษีแบบสมัยใหม่อย่างเต็มรูปแบบ ระบบภาษีอากรที่ใช้อยู่ในประเทศไทยค่อนข้างล้าสมัย โดยเป็นระบบภาษีอากรที่ตกทอดมาจากสมัยอยุธยา แนวคิดในการจัดเก็บภาษีจึงเป็นการที่ผู้ปกครองจัดสวนเอาผลประโยชน์ที่ราษฎรทำมาหาได้จากการใช้ทรัพยากรที่ผู้ปกครองอนุญาตมาทำมาหากิน[1] รวมไปถึงเป็นการเก็บตามสถานะของบุคคลในสังคม[2] ทำให้เกิดการจัดเก็บภาษีทางตรงจากราษฎรหลายประเภท

สถานการณ์ดังกล่าวมาผนวกกับในช่วง พ.ศ. 2398 อาณาจักรสยามได้เข้าหาหนังสือสัญญาทางพระราชไมตรีระหว่างจักรวรรดิบริเตนกับราชอาณาจักรสยาม หรือที่รู้จักกันในชื่อสนธิสัญญาเบาว์ริง ซึ่งมีผลเป็นการเปลี่ยนแปลงระบบเศรษฐกิจของไทยที่เดิมเป็นเศรษฐกิจแบบยังชีพ มาสู่เศรษฐกิจแบบทุนนิยม[3] ภายใต้เงื่อนไขการค้าเสรีตามสนธิสัญญา รัฐบาลสยามถูกจำกัดความสามารถในการเก็บภาษีขาเข้าของสินค้าทุกชนิดกำหนดไว้เกินกว่าร้อยละ 3[4] ทำให้รัฐบาลสยามไม่สามารถใช้นโยบายภาษีในการแสวงหารายได้ในการพัฒนาอุตสาหกรรม หรือการพัฒนาเศรษฐกิจด้านอื่น ๆ ได้อย่างเต็มที่ เพราะภาษีอากรค่อนข้างจำกัด[5] ทําให้รัฐบาลต้องมุ่งหารายได้จากภาษีโดยการเก็บกับราษฎรมากกว่าการค้าขายจากต่างประเทศ ทําให้ระบบการจัดเก็บภาษีอากรทางตรงจากราษฎรหลายประเภทยังคงได้รับความสำคัญ

ลักษณะสำคัญของการจัดเก็บภาษีอากรทางตรงนี้คือ การทำให้ราษฎรต้องเสียภาษีจากกิจกรรมทางเศรษฐกิจที่ซ้ำซ้อนกัน กล่าวคือ ในกิจกรรมทางเศรษฐกิจที่ก่อให้เกิดรายได้เพียงรายได้เดียว แต่รัฐเก็บเงินจากกิจกรรมย่อย ๆ ที่อยู่ภายใต้การก่อรายได้นั้น ตัวอย่างเช่น สมมติว่าคน ๆ หนึ่งดำรงชีวิตด้วยการเป็นชาวนาหรือชาวสวน ในการทำนาหรือทำสวน ชาวนาคนหนึ่งย่อมต้องเสียภาษีอากรหลายประเภท อาทิ อากรต่านา อากรสวน นอกจากนี้ หากเป็นชายฉกรรจ์ก็ต้องเสียเงินค่ารัชชูปการอีก 4 บาทต่อปี โดยไม่พิจารณาว่าหลังหากจ่ายอากรค่านาหรืออากรสวนแล้วจะมีเงินเหลืออยู่เท่าใดในการดำรงชีวิต

การต้องเสียภาษีอากรซ้ำซ้อนและไม่เป็นธรรมนี้ได้สร้างปัญหาให้กับสังคมไทยมาก โดยเฉพาะกับชาวนาและเกษตรกรที่เป็นอาชีพของคนไทยส่วนใหญ่ โดยใน พ.ศ. 2475 รัฐบาลได้ว่าจ้างนายคาร์ล ซี. ซิมเมอร์แมน (Carle C. Zimmerman) เพื่อทำการสำรวจเศรษฐกิจในชนบทของสยาม พบว่าภาษีซ้ำซ้อนและไม่เป็นธรรม ได้ซ้ำเติมความเป็นอยู่ของราษฎรโดยเฉพาะชาวนาและเกษตรกรที่มีความยากลำบากในการทำนาและทำสวนแล้วได้รายได้น้อยอยู่แล้ว ยังต้องจ่ายภาษีให้กับรัฐบาลอีก[6] ปัญหาความไม่เป็นธรรมและยากลำบากของชาวนาและเกษตรกรนี้ได้เป็นส่วนหนึ่งของสาเหตุให้เกิดการอภิวัฒน์เปลี่ยนแปลงการปกครองแผ่นดินสยามใน พ.ศ. 2475 ในเวลาต่อมา

ทั้งนี้ หากย้อนกลับไปพิจารณาว่า ระบบภาษีอากรสมัยก่อนมีปัญหาซ้ำซ้อนและไม่เป็นธรรมอย่างไร ตัวอย่างของภาษีอากรประเภทนี้คือ เงินค่ารัชชูปการ ซึ่งเป็นภาษีอากรที่เก็บจากสถานะของบุคคล โดยเป็นเงินช่วยราชการที่เรียกเก็บจากชายฉกรรจ์ที่มีอายุตั้งแต่ 18 - 60 ปี (ตั้งแต่บรรลุนิติภาวะ)[7] ที่ไม่ได้รับราชการทหารหรือไม่ได้รับการยกเว้นเป็นรายบุคคล[8] โดยเงินรัชชูปการนี้จะเก็บปีละ 4 บาท (โดยบางภาคอาจจะเสีย 6 บาท)

เมื่อย้อนกลับไปพิจารณาวัตถุประสงค์ในการจัดเก็บเงินค่ารัชชูปการแล้วจะพบว่า ใน พ.ศ. 2444 พระบาทสมเด็จพระจุลจอมเกล้าเจ้าอยู่หัวฯ ได้ทรงตราพระราชบัญญัติเก็บเงินค่าราชการ ร.ศ. 120 (พ.ศ. 2444) ขึ้นมาเพื่อเก็บเงินจากชายฉกรรจ์ทดแทนระบบการเกณฑ์แรงงานไพร่ที่ได้ใช้มาตั้งแต่สมัยอยุธยา จนกระทั่งถูกยกเลิกในเวลาต่อมา ซึ่งผลของการยกเลิกระบบเกณฑ์แรงงานไพร่นี้ได้กระทบต่อการนำแรงงานไพร่มาใช้ทำราชการ[9] ดังนี้ เพื่อชดเชยในเรื่องดังกล่าว จึงต้องมีการเก็บเงินมาจ่ายเป็นค่าตอบแทนให้กับข้าราชการในระบบราชการที่เพิ่งสถาปนาขึ้นมาใหม่ ซึ่งจะเห็นได้ว่าเงินค่าราชการนั้นเป็นแหล่งรายได้สำคัญรัฐบาลสยามในช่วง พ.ศ. 2445 - 2462 ดังปรากฏตามตารางที่ 1

| พ.ศ. | เงินค่าราชการ (บาท) | รายได้รวม (บาท) | เงินข้าราชการเทียบรายได้ รวมคิดเป็นร้อยละ |

|---|---|---|---|

| 2446 | 3,386,937 | 43,458,817 | 7.79 |

| 2447 | 3,426,276 | 44,948,109 | 7.62 |

| 2448 | 4,138,249 | 50,455,268 | 8.20 |

| 2449 | 4,928,808 | 55,514,544 | 8.87 |

| 2450 | 3,952,052 | 54,283,714 | 7.28 |

| 2451 | 3,051,386 | 58,920,361 | 5.17 |

| 2452 | 6,883,682 | 60,686,682 | 11.34 |

| 2453 | 6,954,351 | 61,355,059 | 11.33 |

| 2454 | 7,342,308 | 59,462,278 | 12.35 |

| 2455 | 6,981,012 | 64,776,479 | 10.77 |

| 2456 | 7,314,646 | 72,093,342 | 10.14 |

| 2457 | 7,441,443 | 71,145,915 | 10.45 |

| 2458 | 7,688,457 | 74,356,484 | 10.33 |

| 2459 | 8,069,179 | 79,498,124 | 10.14 |

| 2460 | 8,340,672 | 82,462,744 | 10.11 |

| 2461 | 8,409,813 | 87,814,284 | 9.57 |

| 2462 | 9,251,137 | 90,682,036 | 10.20 |

ที่มา: สมศักดิ์ มหาทรัพย์สกุล (2534), การเก็บเงินรัชชูปการและผลกระทบต่อสังคมไทยระหว่าง พ.ศ. 2444-2482

ปัญหาของการเก็บเงินค่าราชการก็คือ ตามพระราชบัญญัติฉบับนี้ได้กำหนดข้อยกเว้นในการจัดเก็บเงินให้กับบุคคลหลายประเภท ทำให้รัฐบาลสามารถจัดเก็บเงินได้น้อย ซึ่งกลายเป็นซ้ำเติมความไม่เป็นธรรมในการจัดเก็บภาษีอากร[10] ด้วยเหตุนี้ในเวลาต่อมาจึงได้มีการประกาศใช้พระราชบัญญัติลักษณะการเก็บเงินรัชชูปการ พ.ศ. 2462 เพื่อทดแทนกฎหมายที่ใช้ในการเก็บเงินค่าราชการที่ใช้มาเป็นระยะเวลานาน ในด้านหลักการ กฎหมายฉบับนี้ไม่ได้แตกต่างจากกฎหมายฉบับเดิมมาก เฉพาะในส่วนของการกำหนดข้อยกเว้นในการจัดเก็บเงินที่ลดลงจากเดิม ซึ่งเดิมยกเว้นไม่เก็บกับราชนิกูล และข้าราชการที่รับพระราชทานเบี้ยหวัด เงินเดือน และเงินบำนาญ (ข้าราชการพลเรือน) แต่ในครั้งนี้กฎหมายจำกัดผู้ได้รับการยกเว้นให้น้อยลง[11] ทำให้สามารถเก็บเงินจากบุคคลได้เพิ่มขึ้น ดังแสดงตารางที่ 2

| พ.ศ. | เงินค่าราชการ (บาท) | รายได้รวม (บาท) | เงินข้าราชการเทียบรายได้ รวมคิดเป็นร้อยละ |

|---|---|---|---|

| 2462 | 9,251,137 | 90,682,036 | 10.20 |

| 2463 | 8,176,495 | 80,340,177 | 10.17 |

| 2464 | 7,749,234 | 79,624,942 | 9.73 |

| 2466 | 6,930,046 | 81,598,588 | 8.49 |

| 2467 | 7,126,557 | 85,182,219 | 8.36 |

| 2468 | 7,036,264 | 92,712,662 | 7.85 |

ที่มา: สมศักดิ์ มหาทรัพย์สกุล (2534), การเก็บเงินรัชชูปการและผลกระทบต่อสังคมไทยระหว่าง พ.ศ. 2444-2482

ทั้งนี้ ปัญหาสำคัญของเงินค่ารัชชูปการก็ยังไม่ได้ถูกแก้ไข เพราะแม้ว่าจะเพิ่มประเภทของบุคคลที่ต้องเสียเงินค่ารัชชูปการ ซึ่งทำให้เป็นการเก็บเงินกับบุคคลทุกคนอย่างถ้วนทั่ว แต่ปัญหาสำคัญของเงินรัชชูปการก็คือ รัฐเก็บเงินจากชายฉกรรจ์ทุกคนในอัตราที่เท่ากันคือ 4 บาทต่อปี โดยไม่ได้คำนึงความสามารถในการจ่ายภาษีของบุคคลนั้น และหากบุคคลใดไม่เสียภาษีตามวันกำหนด นายอำเภอมีอำนาจที่จะยึดทรัพย์สมบัติของบุคคลนั้นเพื่อขายทอดตลาดเพื่อให้ได้เงินที่จะต้องเสียและค่าใช้จ่ายในการยึดทรัพย์ขายทอดตลาดด้วย แต่ถ้าบุคคลนั้นไม่มีทรัพย์สมบัติเพียงพอแก่การจะชำระภาษีรัชชูปการ นายอำเภอมีอำนาจที่จะสั่งให้เอาตัวบุคคลนั้นไปใช้งานโยธาตามที่ทางการกำหนดไว้เป็นระยะเวลา 30 วัน[12]

ภาพที่ 1 ราชกิจจานุเบกษาหน้าประกาศใช้พระราชบัญญัติลักษณะการเก็บเงินรัชชูปการ พ.ศ. 2462

ที่มา: ราชกิจจานุเบกษา เล่ม 35 หน้า 425 ฉบับวันที่ 30 มีนาคม 2462.

แม้จะมีการพิจารณาสภาพเศรษฐกิจและสังคมในแต่ละพื้นที่ที่มีการจัดเก็บทำให้เก็บภาษีในอัตราที่ดหมาะสมกับพื้นที่ แต่วัตถุประสงค์นั้นเพื่อป้องกันมิให้เกิดความขัดแย้งทางการเมือง ดังเช่นกรณีของกบฏผู้มีบุญ หรือในพื้นที่ที่อยู่ใกล้เขตปกครองของชาติตะวันตกก็จะเก็บอัตราต่ำกว่า ก็ด้วยกลัวว่าราษฎรจะหนีไปอยู่ในบังคับของชาติตะวันตก[13]

ปัญหาเรื่องความไม่เป็นธรรมดังกล่าวยิ่งบานปลาย เมื่อต่อมาใน พ.ศ. 2475 รัฐบาลสยามได้นำระบบภาษีเงินได้ ซึ่งเป็นระบบภาษีสมัยใหม่เข้ามาใช้ แต่พระบาทสมเด็จพระปกเกล้าเจ้าอยู่หัวฯ ยังทรงไม่ตัดสินพระทัยยกเลิกการเก็บเงินรัชชูปการ เพราะด้วยทรงเห็นว่าเป็นเงินจำนวนมากที่สร้างรายได้ให้แก่รัฐบาล โดยเฉพาะอย่างยิ่งในช่วงเผชิญวิกฤตเศรษฐกิจ ราษฎรในขณะนั้นจึงจำเป็นต้องเสียทั้งเงินรัชชูปการและภาษีเงินได้[14]

นอกจากเงินค่ารัชชูปการแล้ว ภาษีอากรอีกประเภทหนึ่งที่มีการจัดเก็บจากราษฎรก็คือ บรรดาอากรต่าง ๆ ที่เก็บจากการทำการเกษตร อาทิ อากรสมพัตสร อาการค่านา และอากรสวน โดยอากรสมพัตสร เป็นภาษีอากรที่รัฐเก็บจากจำนวนพื้นที่ (จริง) ที่ปลูกไม้ล้มลุกบางประเภทและจำนวนไม้ผลยืนต้นบางประเภท เช่น ขนุน เงาะ กระท้อน และมะไฟ เป็นต้น โดยจะเก็บเป็นรายปีตามจำนวนครั้งที่ปลูก[15] อากรประเภทนี้แตกต่างจากอากรส่วน (ใหญ่) ที่มีลักษณะเป็นภาษีค่าเช่าที่เก็บจากผู้ทำประโยชน์ในที่ดิน โดยผู้จับจองที่ดินไว้เพื่อทำประโยชน์จากการทำสวนต้องจ่ายให้กับรัฐ[16] เสมือนการสั่งบรรณาการให้ผู้ปกครอง

การที่ชาวนาและเกษตรกรต้องจ่ายภาษีอากรที่ซ้ำซ้อนกัน จากรายได้ที่เกิดจากการทำนาหรือทำสวนในครั้งเดียวนี้ได้กลายเป็นอีกรูปแบบหนึ่งของความไม่เป็นธรรมที่เกิดขึ้นในระบบภาษีแบบโบราณของไทย

2. แนวคิดในการปฏิรูปภาษีอากร

ภายหลังการอภิวัฒน์เปลี่ยนแปลงการปกครองแผ่นดินสยามใน พ.ศ. 2475 คณะราษฎรได้มีแนวคิดจะปรับปรุงชีวิตความเป็นอยู่ของราษฎรให้ดีขึ้น โดยเฉพาะในทางด้านเศรษฐกิจเพื่อให้เป็นตามวัตถุประสงค์ในหลัก 6 ประการของคณะราษฎรข้อ 3 ที่ต้องการบำรุงความสุขสมบูรณ์ของราษฎรในทางเศรษฐกิจ[17] ซึ่งเป็นหัวใจสำคัญของการอภิวัฒน์ในครั้งนี้ ดังเช่นที่นายปรีดี พนมยงค์ ได้กล่าวไว้ว่า “...ถ้าเราคงทำตามแบบเก่า การเปลี่ยนแปลงการปกครองคราวนี้ไม่มีประโยชน์ เพราะไม่สามารถทำสาระสำคัญ คือ ความฝืดเคืองของราษฎร…การเปลี่ยนแปลงการปกครองนี้ไม่ใช่ Coup d’ Etat แต่เป็น Revolution ในทางเศรษฐกิจ…[18]”

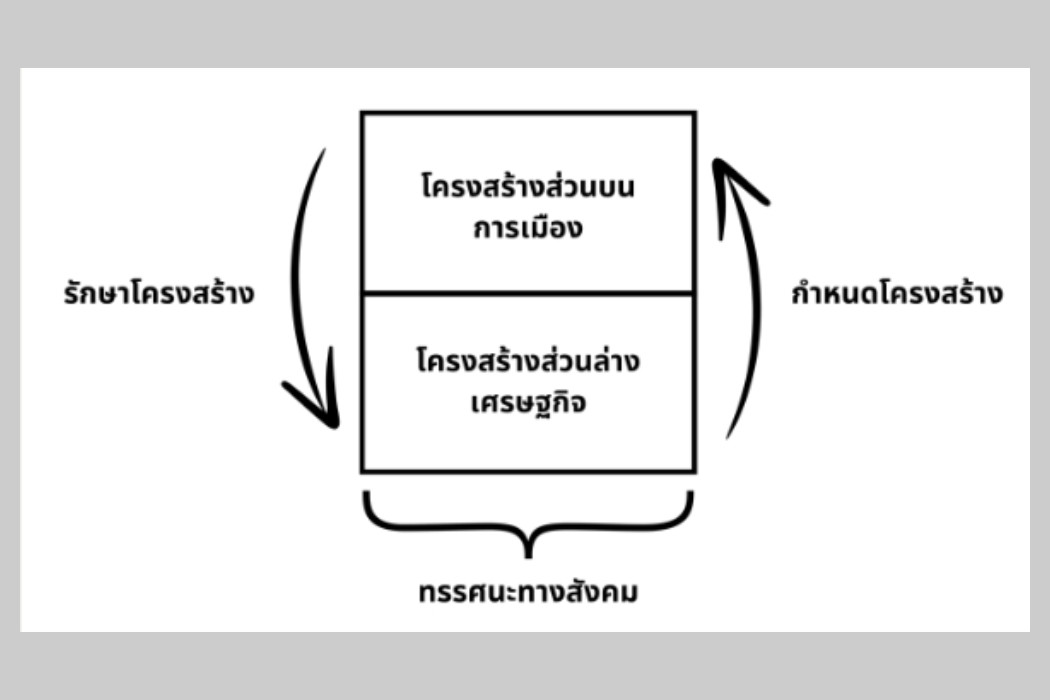

ภาพที่ 2 แสดงความสัมพันธ์ระหว่างโครงสร้างทางสังคมตามแนวคิดของ ปรีดี พนมยงค์

หมายเหตุ ปรีดี พนมยงค์ ได้แบ่งโครงสร้างทางสังคมออกเป็น 3 ส่วน คือ โครงสร้างส่วนบนคือ ระบอบการเมืองโครงสร้างส่วนล่างคือ ระบบเศรษฐกิจ และโครงสร้างส่วนของทรรศนะทางสังคมที่เปรียบเสมือนจิตวิญญาณของสังคมในขณะนั้น โดยโครงสร้างทุก ๆ ส่วนต่างมีปฏิสัมพันธ์กัน การเปลี่ยนแปลงโครงสร้างส่วนบนหรือส่วนล่างต่างจะส่งผลถึงกัน ในขณะเดียวกันทรรศนะทางสังคมคือส่วนที่จะช่วยคงสภาพของโครงสร้างทั้งสองส่วนไว้

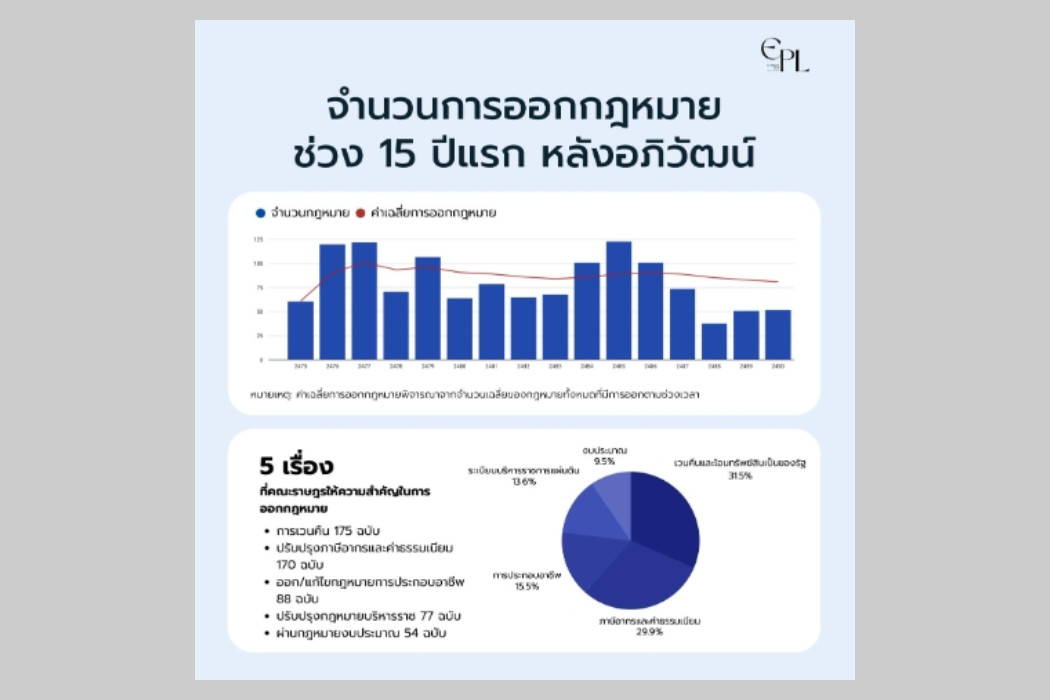

ความต้องการเปลี่ยนแปลงความเป็นไปทางเศรษฐกิจนี้ ได้สะท้อนผ่านแนวคิดสําคัญอันเป็นปรัชญาสำคัญของนายปรีดีที่เรียกว่า สังคมนิยมวิทยาศาสตร์ประชาธิปไตย (Democratic scientific socialism)[19] ซึ่งสังเคราะห์ขึ้นจากองค์ความรู้และประสบการณ์ที่ตนได้เผชิญมาและได้ใช้ในการวิเคราะห์เศรษฐกิจ การเมือง และสังคม นายปรีดีเชื่อว่าการอภิวัฒน์สยามเป็นไปเพื่อเข้าไปกำหนดโครงสร้างทางการเมืองอันเป็นโครงสร้างส่วนบน ให้ราษฎรทั้งหลายได้มีสิทธิและเสรีภาพ เพื่อเข้าไปเปลี่ยนกฎหมายในบ้านเมืองให้โครงสร้างทางเศรษฐกิจ อันเป็นโครงสร้างส่วนล่างให้เปลี่ยนแปลงไป[20] (ภาพที่ 2) ดังจะเห็นได้จากจำนวนกฎหมายที่คณะราษฎรได้มีการออกเพิ่มเติมใน พ.ศ. 2475 - 2490[21] ที่มีรัฐบาลคณะราษฎรได้มีการออกกฎหมายมากกว่า 1,297 ฉบับ โดยในกฎหมายจำนวนนี้เป็นเรื่องการเปลี่ยนแปลงภาษีอากรและคาธรรมเนียมจำนวน 170 ฉบับ[22] 2 (ภาพที่ 3) ซึ่งเป็นความประสงค์ในการเปลี่ยนโครงสร้างการจัดเก็บภาษีเพื่อให้มีความเป็นธรรมมากขึ้น เช่น การยกเลิกภาษีสมพัตสร อากรนาเกลือ ลดอัตราภาษีอากรสวนใหญ่ หรือการแก้ไขอัตราพิกัดภาษีศุลกากร เป็นต้น

ภาพที่ 3 สัดส่วนและจํานวนกฎหมายที่คณะราษฎรออกมาในชวง 15 ปีแรกหลังการอภิวัฒน์สยาม

ที่มา: E-Public Law Project (2567), Law index dashboard.

นอกจากนี้ เมื่อพิจารณาในรายละเอียดคณะราษฎรได้มีการออกกฎหมายสำคัญ ๆ เพื่อช่วยแก้ไขปัญหาชาวนาและเกษตรกรที่ได้รับผลกระทบจากปัญหาเศรษฐกิจก่อนหน้านี้ อาทิ การตราพระราชบัญญัติห้ามเรียกดอกเบี้ยเกินอัตรา พุทธศักราช 2475 เพื่อป้องกันไม่ให้ชาวนาและเกษตรกรถูกเรียกอัตราดอกเบี้ยแพงเกินไปจากการกู้ยืมเงิน หรือพระราชบัญญัติว่าด้วยการยึดทรัพย์สินของกสิกร พุทธศักราช 2475 ที่ป้องกันไม่ให้มีการยึดทรัพย์สินของชาวนาและเกษตรกรที่ติดค้างหนี้สิน

กล่าวเฉพาะในส่วนของการแก้ไขปัญหาภาษีอากร เมื่อมีการอภิวัฒน์เปลี่ยนแปลงการปกครองแผ่นดินสยามแล้ว ได้มีจดหมายจากราษฎรเข้ามาเป็นจำนวนมากขอให้รัฐบาลคณะราษฎรยกเลิกเงินค่ารัชชูปการเสีย ดังเช่นจดหมายของ ม.ล.เชื้อ อิศรางกูร เสนอว่า ไม่ควรเก็บเงินรัชชูปการอีก เพราะอำนาจสูงสุดอยู่ที่ราษฎรแล้ว (28 มิถุนายน 2475) พระยาเวหาสยาน เสนอว่า เงินรัชชูปการควรผ่อนผันให้ชำระเป็นงวด ๆ ได้ เพื่อประโยชน์ต่อคนยากจน ดีกว่าเกณฑ์ไปทำแรงงาน (20 กันยายน 2475) และนายถวัติ ฤทธิเดช เสนอให้ยกเลิกพระราชบัญญัติรัชชูปการ เปลี่ยนเป็นพระราชบัญญัติรายได้แทน (2 กันยายน 2475)[23]

นอกเหนือจากการยกเลิกหรือลดอัตราภาษีบางประเภทลง เพื่อแก้ไขปัญหาบางส่วน อีกสิ่งหนึ่งที่คณะราษฎรพยายามทำการสร้างระบบภาษีอากรใหม่ที่สามารถสร้างรายได้ให้กับรัฐบาล ในขณะเดียวกันยังคงสร้างความเป็นธรรมในการจัดเก็บภาษีตามหลักการมีมากเสียมาก มีน้อยเสียน้อย ใช้มากเสียมาก ใช้น้อยเสียน้อย เช่นเดียวกันกับประเทศในระบอบประชาธิปไตย[24] ดังปรากฏตามถ้อยแถลงของนายปรีดีต่อสภาผู้แทนราษฎรว่า “จะปรับปรุงภาษีให้เป็นธรรมแก่สังคม หมายความว่า ให้การเสียภาษีอากรของราษฎรเป็นไปโดยเสมอภาค ตามส่วนความสามารถที่จะเสียได้ ราษฎรคนใดได้ประโยชน์จากบ้านเมืองมากก็ต้องเสียภาษีอากรมากกว่าราษฎรผู้ที่ได้ประโยชน์จากบ้านเมืองน้อยกว่า…[25]”

หลักการของการสร้างระบบภาษีที่เป็นธรรมนี้ เป็นภาพสะท้อนของแนวคิดสังคมนิยมวิทยาศาสตร์ประชาธิปไตยที่นายปรีดียึดมั่นได้เป็นอย่างดี เพราะการที่ราษฎรทั้งหลายได้มีอำนาจในการปกครองประเทศแล้ว บรรดากฎหมายทั้งหลายก็ควรยึดโยงและตอบสนองต่อประชาชน ภาษีอากรจึงไม่ควรมีลักษณะเหมือนในอดีตที่เป็นการเก็บส่วยสาอากรหรือการเรียกร้องบรรณาการจากผู้ปกครอง

อย่างไรก็ดี โจทย์สำคัญที่นายปรีดี และคณะราษฎรจะต้องพิจารณาก็คือ การจัดหาแหล่งรายได้ใหม่มาเพื่อทดแทนภาษีอากรที่จะยกเลิก ดังได้กล่าวมาแล้วว่า แม้พระบาทสมเด็จพระปกเกล้าเจ้าอยู่หัวฯ จะทรงเล็งเห็นว่าเงินค่ารัชชูปการนั้นมีความไม่เป็นธรรม แต่ก็ไม่สามารถทรงยกเลิกได้ เนื่องจากภาษีดังกล่าวได้สร้างรายไดให้กับรัฐจำนวนมาก กล่าวเฉพาะใน พ.ศ. 2481 ที่มีการเสนอประมวลรัษฎากร ภาษีอากรในระบบเดิมสร้างรายได้ให้กับรัฐเป็นจำนวนมากถึง 12,598,500 บาท[26] (ตารางที่ 3)

| ประเภทภาษี | มูลค่าเงินภาษีที่จัดเก็บได้ |

|---|---|

| ภาษีรัชชูปการ | คิดเป็นเงิน 6,800,000 บาท |

| อากรคานา | คิดเป็นเงิน 5,400,000 บาท |

| อากรสวน | คิดเป็นเงิน 320,000 บาท |

| ภาษีไรออย | คิดเป็นเงิน 18,500 บาท |

| ภาษีไรยาสูบ | คิดเป็นเงิน 60,000 บาท |

| รวมภาษีอากรเปนเงิน | 12,598,500 บาท |

ที่มา: รายงานการประชุมสภาผู้แทนราษฎร ครั้งที่ 17 (2481).

3. การยกเลิกภาษีอากรบางประเภท และการตราประมวลรัษฎากร

แม้ภาษีอากรในระบบเดิมจะสร้างรายได้ให้กับรัฐเป็นจำนวนมาก แต่ในขณะเดียวกันภาษีเหล่านี้ ก็สร้างภาระให้กับราษฎรเช่นกัน ดังนี้ ในการยกเลิกภาษีอากรบางประเภทนี้เอง นายปรีดีในฐานะ รัฐมนตรีว่าการกระทรวงการคลังจึงได้พยายามเสนอแนวทางปรับปรุงภาษีอากรประเภทที่เก็บอยู่แล้ว แต่ไม่ยกเลิก เพียงแต่ปรับปรุงให้เป็นธรรม และให้ได้รายได้มากขึ้นเท่าที่จะมากได้ โดยราษฎรไม่เดือดร้อน[27] สิ่งนี้นับว่าเป็นความกล้าหาญและเป็นความรอบคอบของนายปรีดี และคณะราษฎร

ในการปรับปรุงระบบภาษีอากร คณะราษฎรได้ดำเนินการออกเป็น 2 ส่วนใหญ่ ส่วนแรก คือ การ จัดหาภาษีอากรเพื่อชดเชยรายได้ที่ลดลงไปกว่า 12,598,5000 บาท ในการนี้คณะราษฎรได้เสนอให้มีการ ปรับปรุงภาษีอากรจำนวน 4 ประเภท ได้แก่ ภาษีเงินได้ ภาษีโรงค้า ภาษีธนาคาร และอากรแสตมป์ (ตารางที่ 4) ในกรณีของภาษีเงินได้ นายปรีดีเสนอให้ปรับปรุงอัตราใหม่ให้มีความเป็นธรรมมากขึ้น โดยผู้ เสียภาษีมีราว 2 หมื่นคนจากราษฎร 14 ล้านคน โดยแต่ก่อนผู้เสียเงินค่ารัชชูปการมีจํานวนราว 3 ล้านคน ภายหลังการปรับปรุงแล้วจะได้เงินเพิ่มขึ้นราว 280,000 บาท ส่วนในกรณีเรียกใหม่ว่าภาษีร้านค้า แล้วปรับใหม่ให้มีความเป็นธรรมมากขึ้น โดยมีผู้เสียภาษีราว 1 หมื่นคนจากราษฎร 14 ล้านคน จะมีรายได้เพิ่ม จากเดิมราว 380,000 บาท ส่วนภาษีธนาคาร ได้มีการปรับปรุงวิธีการ โดยไม่ได้คำนวณในทางที่จะได้เพิ่มขึ้น ทำให้มีบุคคลที่จะต้องเสียภาษีเพียง 14 คนจากราษฎร 14 ล้านคน และอากรแสตมป์ ปรับใหม่ให้ เป็นธรรม ราษฎรเสียทั่วไปตามที่ใครทำตราสารมากก็เสียมาก ใครทําน้อยก็เสียน้อย ใครไม่ทําก็ไม่ต้องเสีย จะได้เงินเพิ่มราว 1,850,000 บาท[28]

| ประเภทภาษี | รายละเอียดการเปลี่ยนแปลงและมูลค่าเงินภาษีที่อาจจัดเก็บได้ |

|---|---|

| ภาษีเงินได้ | ซึ่งประมาณว่าจะได้เพิ่มราว 280,000 บาท |

| ภาษีการค้า | ซึ่งเปลี่ยนมาเรียกว่า “โรงค้า” จะได้เพิ่มราว 380,000 บาท |

| ภาษีธนาคาร | ซึ่งได้ปรับปรุงวิธีการจัดเก็บภาษีเสียใหม่และมิได้คำนวณในทางเพิ่ม |

| อากร | ซึ่งประมาณได้เพิ่มราว 1,850,000 บาท |

| รวมภาษีอากรปรับปรุงใหม่เป็นเงิน | 2,510,000 บาท |

ที่มา: รายงานการประชุมสภาผู้แทนราษฎร ครั้งที่ 17 (2481).

ทั้งนี้ แม้ว่าภาษีอากรใหม่ทั้ง 4 ประเภท จะไม่ได้สร้างรายได้ให้กับรัฐบาลเท่าภาษีอากรระบบเดิม แต่รัฐบาลในขณะนั้นได้ตระหนักถึงข้อนี้ดี และได้หาวิธีการชดเชยภาษีที่เสียไป โดยรัฐบาลได้ดําเนินวิธีการหาภาษีอากรที่เก็บจากทางอ้อมเป็นส่วนใหญ่เพื่อชดเชย และรัฐบาลได้ดำเนินวิธีการหาภาษีทางตรงที่เก็บใหม่ ซึ่งก็คือ “อากรมหรสพ” ซึ่งรัฐบาลจัดเก็บตามอัตราค่าเข้าดูการมหรสพจากผู้เข้าดูมหรสพนั้น ๆ จะเก็บภาษีเป็นรายได้เพิ่มขึ้นได้อีกราวปีละ 200,000 บาท และรัฐบาลจะได้มีการพิจารณาเพิ่มภาษีอากรประเภทค่าธรรมเนียมบางชนิดซึ่งจะได้เสนอเป็นพระราชบัญญัติต่อไป[29] รวมถึงรัฐบาลอาจจะหารายได้จากรัฐวิสาหกิจที่รัฐเริ่มจัดตั้งขึ้นมาในเวลานั้น[30]

ในส่วนที่สอง เมื่อสามารถหาแหล่งรายได้ภาษีอากรใหม่ที่จะมาทดแทนแหล่งรายได้แทนภาษีอากรเต็มแล้ว รัฐบาลจึงได้เสนอพระราชบัญญัติให้ใช้บทบัญญัติแห่งประมวลรัษฎากร พุทธศักราช 2481 เข้าสู่การพิจารณาของสภาผู้แทนราษฎร

หลักการใหม่ของประมวลรัษฎากรนั้น นายดิเรก ชัยนาม รัฐมนตรีในฐานะตัวแทนของรัฐบาล ได้แถลงไว้ต่อสภาผู้แทนราษฎรว่า “รัฐบาลได้แถลงไว้ว่าจะปรับปรุงภาษีให้เป็นธรรมแก่สังคมนั้น…รัฐบาลได้ ถือหลักโดยคํานึงถึงความสามารถในการเสียภาษีของราษฎรตามส่วนซึ่งราษฎรจะเสียได้ หลักในเรื่องความแน่นอน หลักความสะดวก และหลักประหยัดค่าใช้จ่าย และคำนึงถึงความรู้สึกของประชาชนในทางการเมืองเป็นสิ่งประกอบการพิจารณา ด้วยความรู้สึกของประชาชนนั้นมิใช่จะคํานึงถึงความรู้ของคนชั้นเดียว ได้พยายามนึกถึงความรู้สึกของคนทุกชั้น สิ่งใดที่จะคิดเก็บภาษีก็เป็นไปในทำนองซึ่งหวังว่า ผู้ซึ่งสามารถเสียภาษีได้นั้น คงจะเสียสละเพื่อความเจริญของท้องที่และของประเทศชาติ[31]”

จากคํากล่าวของ นายดิเรก ชัยนาม จะเห็นได้ว่า เจตนารมณ์ของรัฐบาลในขณะนั้นโดยเฉพาะนายปรีดี ในฐานะรัฐมนตรีว่าการกระทรวงการคลัง ปรารถนาที่จะให้ระบบภาษีใหม่นี้มีหลักการคำนึงถึงความสามารถในการจ่ายภาษี (Ability to pay) ของราษฎรผู้รับภาระภาษี ซึ่งระบบภาษีก่อนหน้าการอภิวัฒน์สยาม ไม่ได้คำนึงถึงหลักการดังกล่าว แต่มุ่งใช้ภาษีเพื่อสร้างความมั่งคั่งให้กับรัฐบาล รวมถึงเป็นมรดกตกทอดจากระบอบการปกครองโบราณที่รัฐเรียกเก็บสวยแทนการใช้แรงงาน และเก็บอากรในฐานะบรรณาการที่ต้องส่งให้กับผู้ปกครอง

ภาพที่ 4 คณะรัฐมนตรี พ.ศ. 2483 ที่มีหลวงพิบูลสงครามเป็นนายกรัฐมนตรี

ที่มา: กษิดิศ อนันทนาธร (2567), เงินรัชชูปการ และผลงานของปรีดี พนมยงค์

นอกจากนี้ นายปรีดี ยังได้กล่าว ทับอีกว่า “ในการเสนอร่างพระราชบัญญัติขึ้นมานี้ก็เปรียบประดุจว่าข้าพเจ้าได้นำแผ่นกระดาษขาวแผ่นหนึ่งมายื่นให้ท่านทั้งหลาย เมื่อท่านเห็นว่าจะปรับปรุงภาษีอากรให้เป็นธรรมแก่สังคมแล้ว การที่จะเป็นธรรมแก่สังคมอย่างไร ท่านก็ควรจะเขียนลงไปในแผ่นกระดาษขาวนั้น ข้าพเจ้ายอมทั้งหมด ขอให้ในเรื่องนี้เราได้ทําด้วยความเป็นธรรมจริง ไม่ใช่ว่าเราปล่อยปละละเลยตามใจ หาแต่พระคุณอย่างเดียว มีบางสิ่งบางอย่างจะต้องทำให้ราษฎรได้รู้สึกถึงหน้าที่ของตนตามรัฐธรรมนูญ รู้สึกถึงความเสียสละ ให้รู้สึกรักประเทศชาติด้วย…[32]”

ไม่เพียงแต่จะปฏิรูปภาษีโดยให้คำนึงถึงความเป็นธรรมแล้ว พร้อมกันกับการเสนอร่างพระราชบัญญัติให้ใช้บทบัญญัติแห่งประมวลรัษฎากร พุทธศักราช 2481 นายปรีดี และรวมร่างประมวลรัษฎากร ได้เสนอภาษีใหม่ขึ้นมา 2 ประเภท เพื่อช่วยแบ่งเบาภาระ และเป็นแหล่งรายได้ในการไปจัดทำ บริการสาธารณะต่อไปคือ เงินช่วยบํารุงท้องที่ เป็นการกระจายภาษีท้องถิ่นขึ้นอย่างเป็นรูปธรรมโดยได้ ร่างเรื่องเงินช่วยบำรุงท้องที่ (Local improvement contribution) และเงินช่วยการประถมศึกษา จากปัญหาในทศวรรษ 2470 ที่มีเด็กยังไม่ได้เข้าโรงเรียนอีกประมาณ 700,000 คน ทำให้รัฐบาลมีเป้าหมายจะส่งเสริมให้เด็กได้เข้าเรียนสมกับเป็นพลเมืองของชาติ จึงขอความเสียสละจากผู้ที่บรรลุนิติภาวะแล้ว คนละ 50 สตางค์[33]

ภาษีอากรใหม่ทั้งสองประเภทนี้เป็นเงื่อนไขสำคัญในการช่วยพัฒนาประเทศชาติ โดยที่ราษฎรสามารถเห็นผลงานดังกล่าวได้ในทันที เนื่องจากภาษีอากรทั้งสองประเภทมีการกําหนดวัตถุประสงค์ในการนำมาใช้อย่างชัดเจน แม้ว่าในเวลาต่อมาภาษีอากรทั้งสองประเภทจะถูกยกเลิกจากการแก้ไขเพิ่มเติมประมวลรัษฎากรในเวลาต่อมา ด้วยหมดความจำเป็นแล้ว เช่น ในกรณีของเงินช่วยการประถมศึกษา เนื่องจากในช่วง พ.ศ. 2494 ประเทศไทยได้มีการศึกษาระดับประถมศึกษาทั่วถึงแล้ว ความจำเป็นในการ จัดเก็บภาษีเสริมเพื่อสนับสนุนด้านการศึกษาจึงมีความจำเป็นลดลง เป็นต้น[34]

4. บทสรุปและอนุสนธิต่อสังคมไทย

การปฏิรูปภาษีอากรของประเทศไทยเกิดขึ้นมา เพื่อแก้ไขปัญหาของระบบการจัดเก็บภาษีอากรที่ซ้ำซ้อนและไม่เป็นธรรมในอดีต อาทิ เงินค่ารัชชูปการที่เป็นเก็บภาษีเพื่อมาชดเชยการเกณฑ์แรงงานไพร่และการส่งส่วยในอดีต หรือการเก็บอากรสมพัตสร อาการค่านา และอากรสวนที่มีความซ้ำซ้อน ซึ่งบรรดาภาษีอากรเหล่านี้ได้สร้างภาระและก่อให้เกิดความไม่เป็นธรรมกับประชาชน

ในการแก้ไขปัญหานี้นายปรีดี และคณะราษฎรได้พยายามเสนอหลักการใหม่ในการจัดเก็บภาษีอากร โดยยึดหลักในการเก็บภาษีอากรตามความสามารถของผู้เสียภาษี คนที่มีรายได้น้อยก็เสียน้อย ส่วนคนที่มีรายได้มากก็เสียมากในลักษณะเดียวกันกับรัฐประชาธิปไตยอื่น ๆ รวมถึงการเกิดประมวลรัษฎากรที่เป็นกฎหมายภาษีที่มีความก้าวหน้ามากในขณะนั้น

อนึ่ง แม้ว่าประมวลรัษฎากรจะถือได้ว่าเป็นกฎหมายภาษีที่มีความสำคัญของประเทศไทยดังกล่าวมาแล้วข้างต้น แต่ประมวลรัษฎากรก็เป็นหนึ่งในกฎหมายที่มีการเปลี่ยนแปลงและแก้ไขบ่อยครั้งมากทั้งในระดับของการแก้ไขประมวลรัษฎากร และในระดับกฎหมายลำดับรอง ทำให้ทุกวันนี้ประมวลรัษฎากรเป็นกฎหมายที่มีความซับซ้อนและเข้าใจได้ยาก เนื่องจากมีเนื้อหาจำนวนมากและมีหลักเกณฑ์ทางกฎหมายภายใต้ประมวลรัษฎากรอีกเป็นจำนวนมาก

ในแง่ความเปลี่ยนแปลง ปัจจุบันประมวลรัษฎากรมีการแก้ไขเพิ่มเติมมาแล้วกว่า 80 กว่าครั้ง โดยหลายครั้งเป็นการปรับเปลี่ยนให้สอดคล้องกับสภาพเศรษฐกิจและสังคมในแต่ละสมัย โดยการแก้ไขนั้นมีทั้งการแก้ไขในเรื่องเล็กน้อยเกี่ยวกับวิธีการจัดเก็บภาษี และการแก้ไขในเรื่องสำคัญ เช่น อำนาจของรัฐมนตรีในการจัดเก็บภาษี ข้อยกเว้นในการจัดเก็บภาษี ฐานภาษี และมีภาษี เป็นต้น สิ่งนี้อาจจะเป็นสัญญาณ หรือไม่ว่า ประมวลรัษฎากรอาจจะต้องถึงเวลาชำระครั้งใหญ่เพื่อลดความซับซ้อนของระบบการจัดเก็บภาษีรวมถึงพิจารณาของโหว่ของการจัดเก็บภาษีใหม่ ๆ อาทิ การที่มีคนอยู่นอกระบบเป็นจำนวนมากที่ทําให้ยังไม่สามารถเก็บรายได้จากคนกลุ่มนี้ได้ หรือฐานภาษีที่แคบมากเนื่องจากการลดหย่อนและการยกเว้นต่าง ๆ ที่ทำให้การจัดเก็บภาษีทำได้น้อยกว่าที่ควร ประเด็นเหล่านี้อาจจะยังไม่ได้รับการพิจารณามากเท่าที่ควรในปัจจุบัน ซึ่งอาจจะกลายเป้นการสร้างความไม่เป็นธรรมในสังคมได้

อย่างไรก็ดี ท้ายที่สุดนี้ผลของการริเริ่มปฏิรูประบบภาษีของคณะราษฎรในวันนั้นยังคงเป็นรากฐานสำคัญของระบบภาษีของประเทศไทยในปัจจุบัน ประมวลรัษฎากรที่ได้รางไว้ในครั้งนั้นยังคงใช้สืบเนื่องกันมาผ่านการปรับปรุงแก้ไขให้สอดคล้องกับยุคสมัยในปัจจุบัน สิ่งนี้เป็นข้อยืนยันถึง “ผลของการที่ก่อสร้างไว้ดีแล้ว ย่อมไม่สูญหาย”

เกี่ยวกับบทความ

- บทความนี้ปรับปรุงและเรียบเรียงใหม่จากบทความ 3 ฉบับของผู้เขียน ได้แก่ (1) ครบรอบ 84 ปี ประมวลรัษฎากร: ความเปลี่ยนแปลงตลอดระยะเวลาที่ผ่านมา (2) คณะราษฎรกับภารกิจเพื่อสร้างระบบภาษีที่เป็นธรรมในสังคมไทย (3) ประมวลรัษฎากร: การปรับปรุงระบบภาษีอากรเป็นธรรม ที่เคยเผยแพร่บนเว็บไซต์สถาบันปรีดี พนมยงค์ pridi.or.th

เกี่ยวกับผู้เขียน

- นักวิจัยอาวุโส ฝ่ายกฎหมายเพื่อการพัฒนา สถาบันวิจัยเพื่อการพัฒนาประเทศไทย (ทีดีอาร์ไอ); น.บ. มหาวิทยาลัยธรรมศาสตร์; บ.ม. สาขากฎหมายมหาชน มหาวิทยาลัยธรรมศาสตร์ ; Email: [email protected]. ผู้เขียนขอขอบคุณศาลภาษีอากรกลางที่กรุณาให้โอกาสผู้เขียนได้นำเสนอบทความนี้ในวารสารฉบับพิเศษ รำลึก 124 ชาตกาล ปรีดี พนมยงค์

หมายเหตุ:

- คงอักขรและการสะกดตามหลักฐานชั้นต้น และต้นฉบับของนักเขียน

- บทความชิ้นนี้ได้รับอนุญาตจากผู้เขียนให้นำมาเผยแพร่ทางเว็บไซต์และสื่อโซเชียลมีเดียของสถาบันปรีดี พนมยงค์ เป็นที่เรียบร้อย โดยเผยแพร่ครั้งแรกในจุลสารศาลภาษีอากรกลางฉบับพิเศษ รำลึก 124 ปี ชาตกาล “ปรีดี พนมยงค์” คนดีมีค่า “ผู้มีคุณูปการต่อกฎหมายภาษีอากรของไทย”

เอกสารอ้างอิงจาก:

- เขมภัทร ทฤษฎิคุณ, 2568, ปรีดี พนมยงค์ และคณะราฎร กับการสถาปนาระบบภาษีอากรที่เป็นธรรมในสังคมไทย, จุลสารฉบับพิเศษ รำลึก 124 ปี, หน้า 49-64.

[1] รังสรรค์ ธนะพรพันธุ์, ภาษีอากรในประวัติศาสตร์เศรษฐกิจไทย: คลังข้อมูลและบทสำรวจสถานะทางวิชาการ (มหาวิทยาลัยธรรมศาสตร์ 2527) 3-5.

[2] เขมภัทร ทฤษฎิคุณ, ‘เงินรัชชูปการ ภาษีซึ่งเก็บจากความเป็นราษฎร’ (สถาบันปรีดี พนมยงค์, 26 ตุลาคม 2563), <https://pridi.or.th/th/content/2020/10/470#_ftnref3> , สืบค้นเมื่อ 23 สิงหาคม 2567.

[3] ฉัตรทิพย์ นาถสุภา และสุธี ประศาสน์เศรษฐ, ‘ระบบเศรษฐกิจไทย พ.ศ. 2394-2453’ ใน ฉัตรทิพย์ นาถสุภา และสมภพ มานะรังสรรค์ (บรรณาธิการ) ประวัติศาสตรเศรษฐกิจไทย จนถึง พ.ศ. 2484 (มหาวิทยาลัยธรรมศาสตร์ 2527), หน้า 170.

[4] หนังสือสัญญากรุงเทพมหานครกับกรุงอังกริษเปนทางไมตรีค้าขายกัน ข้อ 8.

[5] พอพันธุ์ อุยยานนท์, ประวัติศาสตรเศรษฐกิจแหงประเทศไทย, (จุฬาลงกรณ์มหาวิทยาลัย 2564), 14.

[6] คาร์ล ซี ซิมเมอร์แมน, การสํารวจเศรษฐกิจในชนบทแหงสยาม (ซิม วีระไวทยะ ผู้แปล, พิมพ์ครั้งที่ 2, มูลนิธิโครงการตำราสังคมศาสตร์และมนุษยศาสตร์ 2525) 32.

[7] พระราชบัญญัติลักษณการเก็บเงินรัชชูปการ พุทธศักราช 2463 มาตรา 4.

[8] พระราชบัญญัติลักษณการเก็บเงินรัชชูปการ พุทธศักราช 2463 มาตรา 5; กำหนดบุคคลเอาไว้ 5 ประเภท ไม่ต้องเสียภาษีรัชชูปการ คือ ประเภทที่ 1 ได้แก่ พระภิกษุ สามเณร บาทหลวง และผู้สอนศาสนาอิสลาม และประเภทที่ 2 ได้แก่ทหารบก ทหารเรือ ตำรวจภูธร ตำรวจพระนครบาลที่ประจำการ และทหารกองหนุนบางชั้นบางประเภท ประเภทที่ 3 ได้แก่ กำนัน ผู้ใหญ่บ้าน สารวัต และแพทย์ประจำตำบล ประเภทที่ 4 ได้แก่ คนพิการทุพลภาพที่ไม่สามารถจะ ประกอบการหาเลี้ยงชีพได้เอง และประเภทที่ 5 คนพวกอื่น ๆ ซึ่งทรงพระกรุณาโปรดเกล้าฯ ให้ยกเว้นเป็นการเฉพาะ.

[9] รังสรรค์ ธนะพรพันธุ์ (เชิงอรรถ 1) 101-102.

[10] ในการเก็บเงินค่าราชการ มีบุคคลที่ได้รับการยกเว้นไม่ต้องจัดเก็บ 13 ประเภท อาทิ ราชนิกูล ข้าราชการที่รับ

พระราชทานเบี้ยหวัด เงินเดือน หรือเงินบำนาญ หรือคนจำพวกอื่น ๆ ซึ่งทรงพระกรุณายกเว้นให้ ตามมาตรา 6 ของพระราชบัญญัติเก็บเงินค่าราชการ ร.ศ. 120 เนื่องจากคนกลุ่มนี้ถูกเก็บเงินในลักษณะอื่นคล้าย ๆ กันบ้างหรือมีสถานะเป็นผู้ทำราชการสำคัญจึงได้รับยกเว้น อย่างไรก็ดี ในเวลาต่อมาบริบททางสังคมได้ปรับเปลี่ยนจึงมีข้อถกเถียงถึงความเหมาะสมและยกเลิกข้อยกเว้นบางข้อ. ดู เขมภัทร ทฤษฎิคุณ, ‘เงินรัชชูปการ ภาษีซึ่งเก็บจากความเป็นราษฎร’ (สถาบันปรีดี พนมยงค์, 26 ตุลาคม 2563) <https://pridi.or.th/th/content/2020/10/470#_ftnref3> สืบค้นเมื่อ 23 สิงหาคม 2567.

[11] พระราชบัญญัติลักษณการเก็บเงินรัชชูปการ พุทธศักราช 2463 มาตรา 5.

[12] พระราชบัญญัติลักษณการเก็บเงินรัชชูปการ พุทธศักราช 2463 มาตรา 11.

[13] เขมภัทร ทฤษฎิคุณ (เชิงอรรถ 10)

[14]ในช่วงพฤษภาคม พ.ศ. 2475 รัฐบาลได้มีการยกเว้นการเก็บภาษีรัชชูปการกับผู้เสียภาษีเงินเดือน เพื่อลดความซ้ำซ้อน ระหว่างเงินค่ารัชชูปการกับภาษีเงินเดือน แต่ราษฎรผู้รับภาระภาษียังคงได้รับความเดือดร้อน ดังจะเห็นได้จากการถวาย ฎีการ้องทุกข์ถึงความเดือดร้อนที่ได้รับจากภาษีเงินเดือนและเรียกร้องให้มีการลดภาษีดังกล่าว; ดู รังสรรค์ ธนะพรพันธุ์ (เชิงอรรถ 1) 121.

[15] เพิ่งอ้าง 215.

[16] เพิ่งอ้าง 187 และ 215.

[17] อรรถสิทธิ์ พานแก้ว, ‘หลัก 6 ประการ’ (สถาบันพระปกเกล้า, มปป.), <http://wiki.kpi.ac.th/index.php?title=หลัก_6_ประการ>, สืบค้นเมื่อ 23 สิงหาคม 2567.

[18] ปรีดี พนมยงค์, เคาโครงการเศรษฐกิจ หลวงประดิษฐมนูธรรม (ปรีดี พนมยงค), (พิมพ์ครั้งที่ 2, สุขภาพใจ 2552), 150

[19] เฉลิมเกียรติ ผิวนวล, ‘ความคิดสังคมนิยมวิทยาศาสตร์ประชาธิปไตยของปรีดี พนมยงค์’ ใน ปรีดีปริทัศน ปาฐกถนาชุดปรีดี พนมยงค อนุสรณ (เทียนวรรณ 2526) 127.

[20] เขมภัทร ทฤษฎิคุณ, ‘มโนทัศน์ทางเศรษฐกิจของปรีดี พนมยงค์’ (สถาบันปรีดี พนมยงค์, 15 มิถุนายน 2563), <https://pridi.or.th/th/content/2020/06/304#_ftn1> สืบค้นเมื่อ 23 สิงหาคม 2567.

[21] ช่วงปี พ.ศ. 2475 – 2490 เป็นช่วงที่รัฐบาลของคณะราษฎรมีอำนาจบริหารประเทศในฐานะนายกรัฐมนตรี.

[22] E-Public Law, ‘Law Index Dashboard’ (E-Public Law, มปป) <https://epubliclaw.com/data-stories/law-index-dashboard/> สืบค้นเมื่อ 23 สิงหาคม 2567.

[23] กษิดิ ศ อนั นทนาธร, ‘เงินรั ชชู ปการ และผลงานของปรี ดี พนมยงค์ ’ (The 101 World, 5 สิงหาคม 2567), <https://www.the101.world/ratchupakan-money/> , สืบค้นเมื่อ 23 สิงหาคม 2567.

[24] สุพจน์ ด่านตระกูล, ชีวิตและงานของ ดร.ปรีดี พนมยงค (สุขภายใจ 2552) 196.

[25] ไสว สุทธิพิทักษ์, ‘ประมวลรัษฎากร เพื่อความสุขสมบูรณ์ของราษฎร’ (สถาบันปรีดี พนมยงค์, 7 เมษายน 2565), <https://pridi.or.th/th/content/2022/04/1041> , สืบค้นเมื่อ 23 สิงหาคม 2567.

[26] สำนักงานเลขาธิการสภาผู้แทนราษฎร, รายงานการประชุมสภาผู้แทนราษฎร ครั้งที่ 17 (สมัยสามัญ สมัยที่สอง) (7 มีนาคม 2481) 950.

[27] ไสว สุทธิพิทักษ์ (เชิงอรรถ 25).

[28] เพิ่งอ้าง.

[29] สำนักงานเลขาธิการสภาผู้แทนราษฎร (เชิงอรรถ 26) 951.

[30] นายปรีดี พนมยงค์ ได้เสนอให้รัฐบาลคณะราษฎรออกสลากกินแบ่งรัฐบาลเพื่อหารายได้ให้กับรัฐ. ดู ราชภัฏเฟื่องฟู, ‘สลากกินแบ่งรัฐบาล แหล่งรายได้สำคัญของรัฐบาลไทย มรดกคณะราษฎร’ (ศิลปวัฒนธรรม, 16 มิถุนายน 2566) <https://www.silpa-mag.com/history/article_110923> สืบค้นเมื่อ 23 สิงหาคม 2567.

[31] สำนักงานเลขาธิการสภาผู้แทนราษฎร (เชิงอรรถ 26) 951.

[32] เพิ่งอ้าง 963.

[33] วัลยา, ‘อากรเพื่อราษฎร : แนวคิดภาษีอากรที่เป็นธรรมของปรีดี พนมยงค์ [ตอนที่ 2]’ (สถาบันปรีดี พนมยงค์, 19 เมษายน 2565) <https://pridi.or.th/th/content/2022/04/1060#_ftnref6> สืบค้นเมื่อ 23 สิงหาคม 2567.

[34] วัลยา, ‘อากรเพื่อราษฎร : แนวคิดภาษีอากรที่เป็นธรรมของปรีดี พนมยงค์ [ตอนที่ 2]’ (สถาบันปรีดี พนมยงค์, 19 เมษายน 2565) <https://pridi.or.th/th/content/2022/04/1060#_ftnref6> สืบค้นเมื่อ 23 สิงหาคม 2567.